De izquierdas o de derechas.

Del Madrid o del Barça.

De religión o ética.

De Oasis o Blur (anda que no me dieron a mí el coñazo en el instituto para que eligiera).

…

A medida que voy cumpliendo años he ido comprendiendo que siempre que te hacen elegir entre dos opciones, hay alguien que gana en la sombra, que posiblemente nunca le vayas a conocer, podrá ser uno, una, varios, o varias, coordinados o descoordinados, pero siempre me viene a la cabeza la misma frase latina de Julio César en la antigua Roma:

«Divide et vinces«

Nos hacen creer que el mundo es binario, que debes elegir entre cero y uno, cuando las matemáticas nos demuestran lo contrario, que la distancia entre cero y uno puede ser infinita. En un mundo tan complejo como el que vivimos, resulta una simpleza inasumible, que siempre te veas forzado a elegir entre dos opciones…

Mi profesión y mi negocio me exigen entender lo que ocurre en el mundo, no es algo que pueda obviar, o al menos intentar averiguar cómo funciona, lo que es verdad o mentira para poder tomar decisiones, no resulta una trivialidad, se trata de cómo gestionar riesgo en un entorno de incertidumbre continuo y complejo.

Me di cuenta que si elegía una determinada línea, ideología, o dirección predeterminada, perdía la perspectiva holística de todo lo que ocurre alrededor, simplemente por el hecho de haber elegido y entrar dentro de una dinámica preexistente, luego decidí desde hace varios años, dar un paso atrás para poder ver la obra de teatro completa desde un mejor ángulo, con otra perspectiva más amplia, que me permita un mayor margen de maniobra.

Unicornios vs Camellos.

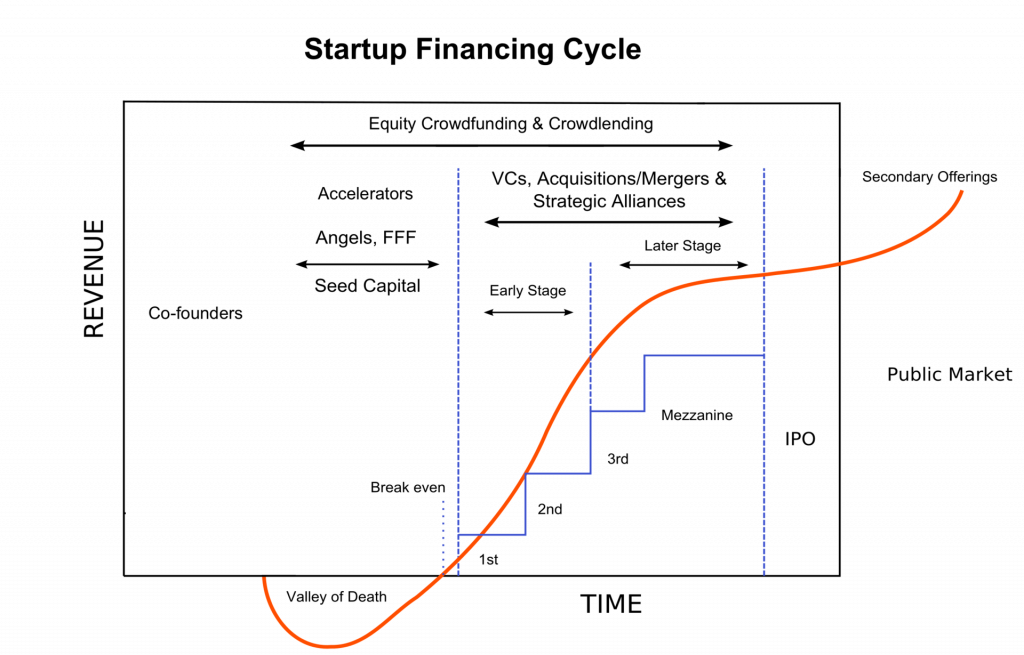

Años atrás, en retrospectiva, cuando me subí a la montaña rusa del emprendimiento en el mundillo startup, la disyuntiva o el dilema que se planteaba era la elección entre crecimiento o rentabilidad, apareciendo dos caminos a elegir, apriori totalmente opuestos, la mentalidad de crecimiento del unicornio, escogiendo el camino del capital riesgo hacia un crecimiento sin límite, y la mentalidad de rentabilidad del camello, escogiendo el camino de «a golpe de riñon» intentando obtener rentabilidad.

Los unicornios no existen, más allá de la mitología griega y dentro de nuestra imaginación, son una rareza estadística, y se caracterizan por ser startups obsesionas por el crecimiento sin límite y las valoraciones desproporcionadas, la teoría dice que nacen con la intención de crear rápidamente un monopolio creativo en el mercado al que apuntan, levantando grandes rondas de financiación, en la que se queman literalmente toneladas de capital para generar un crecimiento alto en los primeros años de vida de la startup.

Asumiendo que las pérdidas van a ser muy altas, y durante mucho tiempo, el suficiente, como para rebentar a tu competencia en el mercado debido a la concentración de capital, y finalmente por agotamiento conseguir que la empresa llegue a la bolsa de valores, para que entren nuevos accionistas con unas perspectivas de ganancias y rentabilidades distorsionadas.

Los nuevos inversores no entienden que esos unicornios, en la práctica no son rentables, ni lo van a ser, pero se quedan hipnotizados por el supuesto «éxito» de la compañía desde una perspectiva puramente competitiva… Mientras tanto, los inversores de riesgo se retiran con ganancias multiplicadas de manera espectacular.

No importa el coste, si no el número de clientes, los balances anuales siempre saldrán negativos durante muchos años, con la expectativa de llegar al octavo, noveno o décimo año a un umbral de rentabilidad en el que se igualen ingresos a gastos, a partir de ese hipotético undécimo año, la teoría decía que comenzaba la rentabilidad sin límite y retornos extraordinarios a los inversores, en la práctica, esto no es lo que sucede, salvo contadas excepciones.

:max_bytes(150000):strip_icc()/break-even-analysis2-11ab7200a3924ae9bddb1bc6f4e5fd1f.png)

El capital riesgo en el sector tecnológico no deja de ser una actividad relativamente jóven dentro del mundo de la inversión, en oro llevamos invirtiendo desde el siglo VII a.C., en arte o tierras, desde el siglo XVII, luego mirando a una línea temporal más amplia, esta disciplina es relativamente nueva o moderna, podemos decir que lleva en marcha 30 años y queda mucho por hacer.

Los años 90 con la compra apalancada y la burbuja del capital de riesgo, los años 2000 con la burbuja de las punto-com hasta el crac crediticio, dónde las big tech se posicionaron como las empresas más grandes del mundo, y en la que aparecieron los Facebook, Uber, o Airbnb, los años 2010 que supuso la fase de expansión y los años 2020 que finalizó con la recesión del COVID-19 y una nueva burbuja que estalló a finales de 2022.

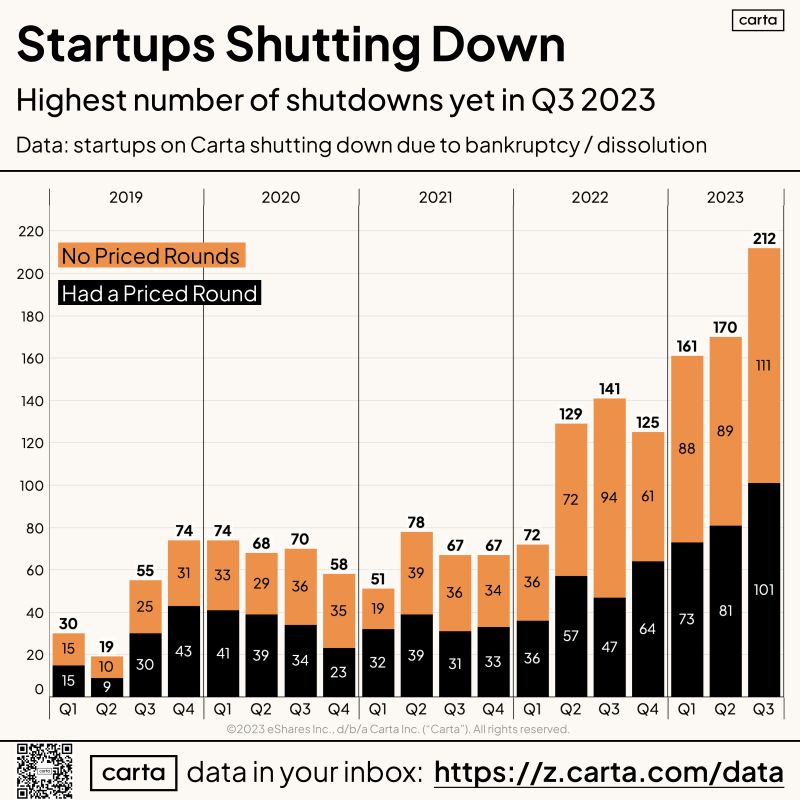

En lo que llevamos de año han cerrado más de 543 startups, sólo en Estado Unidos, muchas de ellas esperaban que llegara la serie B, y no ha llegado, y en ningún momento desde la serie A demostraron que eran rentables, el resultado, cerrojazo, valoraciones muy por debajo del precio de mercado, y todos a la calle.

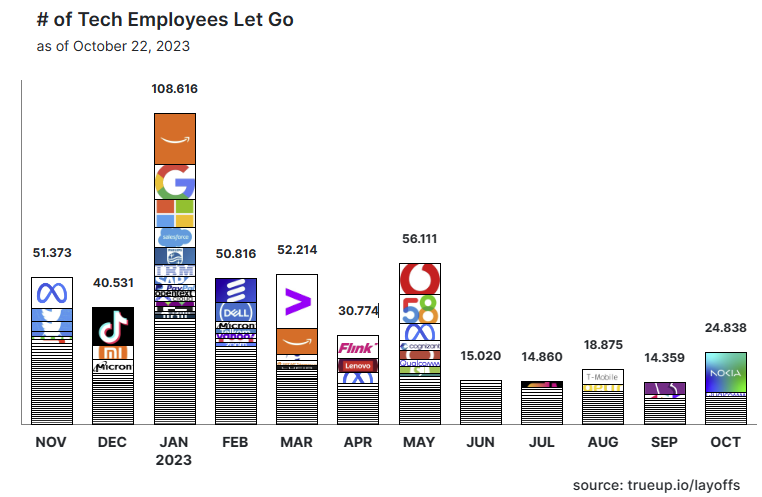

Cerca de 400.000 personas han pérdido su empleo en Estados Unidos desde que rebentó de burbuja en el sector tecnológico a finales de 2022, recordemos, que en 2020, y 2021 se batieron records de inversión de capital riesgo, la pandemia provocó que el flujo de capital se fuera al mercado tecnológico en esos años, se especula que la aparición de la IA generativa haya podido impactar en estos despidos, y en un porcentaje mínimo será cierto, pero la realidad es que los inversores necesitan retornos, y todos han tenido que irse a las rebajas y reducir plantillas, que en algunos casos duplicaron durante la entrada de capital con la bonanza del covid.

Ben Cogan publicó en LinkedIn un análisis retrospectivo sobre los resultados de los principales unicornios estadounidenses de los últimos 15 años que cotizan en bolsa a cierre del año 2022, todos estos unicornios superan con creces los 10 años de antiguedad desde su salida en el mercado, y tan sólo Airbnb está resultando rentable a pesar de haber pasado por una crisis en la pandemia, una empresa se salva de todo el portfolio completo, y como daño colateral está provocando subida de precios en zonas de alquiler congestionadas.

El resto acumula unas pérdidas que a día de hoy resulta imposible atisbar cuando serán rentables, si acaso lo llegan a ser algún día; algunas no han llegado a su break even tras pasar los diez años de largo, y las que lo han pasado, no han conseguido ser rentables:

– Doordash (food delivery): –$1.36b

– Uber (ridesharing): –$9.14b

– Snowflake (cloud computing): –$796mm

– Roblox (online gaming): –$924mm

– Palantir (big data analytics): –$373mm

– Coinbase (crypto exchange): –$2.62b

– Rivian (electric vehicles): –$6.75b

– Crowdstrike (cybersecurity): –$183mm

– Draftkings (sports betting): –$1.38b

– Peloton (home fitness): –$2.83b

– Datadog (cloud monitoring): –$50mm

– Robinhood (stock trading): –$1.03b

– Pinterest (social network): –$96mm

– Beyond Meat (plant-based meat): –$396mm

– Snap (social network): –$1.43

Si revisamos el histórico existen excepciones que recibieron financiación de capital de riesgo y lograron ser rentables en poco tiempo. Google, creada en 1998, obtuvo beneficios en 2001. Facebook, nacido en 2004, lo hizo en 2009. Pero en ningún caso las ganancias, en las excepciones, exceden a las pérdidas de los portfolios completos, a la industria tecnológica se le da especialmente bien perder dinero, cierto es que estos datos no dejan de ser macro, se deberían analizar por barrios, para entender mejor la foto.

A parte de la sensación de inestabilidad que proyecta el capital riesgo desde afuera, dando bandazos continuamente, parece que se mueven más por modas, y tácticas del corto plazo, que por estrategias firmes elaboradas en el largo plazo, ahora toca cripto, luego NTFs, nos la dimos con el metaverso, y rebentará una nueva burbuja en la IA generativa en breve. No hay nada en el mundo VC que dure más de dos años.

Cuando mis amigos me preguntan en qué startup invierto, les digo que en aguacates, que compren una hectárea de tierra y planten aguacates, el rendimiento a partir del quinto año es extraordinario, al precio que se vende la unidad de aguacates.

Por el contrario, existen startups y empresas con mentalidad de camello, estos animales se caracterizan por realizar travesías largas por los desiertos, bebiendo muy poca agua y cargando mucho peso, están diseñados para ser resistentes, duros, y antifrágiles, las startups con mentalidad de camello son ingeniosas, equilibradas, resistentes y, lo que es más importante, reales, se diseñan para el largo plazo, se construyen desde el inicio para ser rentables, priorizando la sostenibilidad y equilibrando el crecimiento.

Las empresas camello no se dejan atrapar por el bombo publicitario de las startups, ni compran publicidad en los aeropuertos o televisiones. Reconocen las pruebas y tribulaciones de crear empresas de talla mundial, han vivido experiencias y son muy trabajadores.

Ejecutan un crecimiento equilibrado, adoptan una perspectiva a largo plazo y entretejan la diversificación en el modelo de negocio. A los camellos no les interesa el «blitzscaling«, es decir, construir rápidamente la empresa y priorizar la velocidad sobre la eficiencia en busca de una escala masiva. Gestiona los costos a lo largo del ciclo de vida de sus empresas para alinearse con una curva de crecimiento a largo plazo.

Los unicornios nacen para el corto plazo, son binarios, o todo o nada, no hay término medio, son empresas que nacen para la explosividad, cuando vienen mal dadas, sufren mucho, porque por defecto están sobredimensionadas para las expectativas reales de mercado.

¿Cuándo se debería plantear una startup si va para unicornios? En primer lugar, que apunte a un mercado extraordinariamente grande, como por ejemplo, la categoría de SaaS de recursos humanos, este mercado es tremendo, y en Barcelona tenemos a Factorial que lo están haciendo muy bien, y van a ser el próximo unicornio (valorado en 1000 millones) en España, sus fundadores Jordi y Bernat, aportan mucho valor a la comunidad startapera con sus tertulias en el canal de Itnig.

Cuando tengas un crecimiento inusual desde el lanzamiento de tu startup, cuando tengas un producto nativo con efectos de red, como puede ser una red social, cuando tengas entre manos un proyecto de IA de I+D como el de OpenAI, y necesites mucho capital intensivo durante años para poder desarrollar una tecnología muy puntera desde cero, en la que necesitas fichar a los mejores ingenieros del mundo en esta disciplina.

Pero a la vista de los resultados que se están obteniendo tras 30 años de capital riesgo, muchos han vendido ponys disfrazados de unicornios, otros entraron al trapo de esta dinámica binaria de Silicon Valley, de todo o nada, de tener que ser un unicornio a cualquier precio, o sino cierra, esas startups si hubieran nacido con la mentalidad del largo plazo del camello, a día de hoy serían buenos negocios, sostenibles en el tiempo y que ofrecen valor a la sociedad.

Asana VS Basecamp.

La categoría de software para gestión de proyectos puede ser una de las más antiguas y grandes del ecosistema tecnológico, aquí estan empresas como Asana, una startup con mentalidad de unicornio que aún siendo no rentable, recibió muchas rondas hasta llegar a bolsa, y Basecamp, una empresa de software con mentalidad de camello que no eligió el camino de la ronda de inversión, y llevan más de 24 años en el mercado desde 1999, todo un récord para una startup de software, facturando $100 millones de dólares, con 70 empleados, consiguiendo unos márgenes de rentabilidad extraordinarios desde el tercer año de vida.

Asana tiene 1.780 empleados según LinkedIn, y factura cerca de 600 millones de dólares, en número de usuarios, están prácticamente iguales uno u otro, con diferencia en el pricing, Basecamp ataca el sector de pequeña empresa y Asana va por empresa mediana, grande, y enterprise. Asana salió a bolsa, y algunos inversores de capital riesgo se hicieron millonarios en esa operación puntual, y a día de hoy acumula pérdidas de más de 1.000 millones europeos en tan sólo los últimos 4 años, sin perspectiva en el largo plazo de poder llegar a ser rentables.

Cuando se prioriza el crecimiento sobre cualquier otra variable de tu empresa, como la eficiencia de la operación del día a día, o el control de los costes cómo tu verdadero enemigo, con lo que se encuentran los unicornios, es con un terrible berenjenal operativo a partir del décimo año, del cúal resulta casi imposible salir, se han convertido en empresas que han incorporado muchos empleados de golpe en un corto espacio de tiempo, tienes que tener los procesos muy trabajados en tu empresa, para que esto no se convierta en una tragedia griega.

Al aumentar la burocracia sin tiempo de reacción, se cargan por defecto la ventaja fundamental competitiva de ser una startup tecnológica, que es la de hacer mucho, con muy pocos recursos, luego resulta prácticamente imposible deshacer el camino del unicornio para alcanzar la rentabilidad, se han sobredimensionado de tal manera, que volver a un estado de empresa más ágil, resulta utópico, y a partir de este punto, resulta casi imposible conseguir ser rentable.

A los solopreneurs con startups indies, nos obsesiona una métrica, el Margen Bruto (%) = 1- (COGS/Ingresos Totales), es «fácil» llegar a porcentajes del 94 %, a los unicornios les debería obsesiona otra, la rentabilidad por empleado, que en muy pocas ocasiones se cumple para realmente llegar a ser rentables en el largo plazo.

Se buscan camellos.

En este escenario de crisis y post burbuja covid, con tipos de interés más altos y la incertidumbre macroeconómica ha hecho que los fondos de capital riesgo se muestren más cautos y parece que se está imponiendo el sentido común, los fondos buscan ahora camellos, o lean unicorns, o unicornios de IA con 3 personas en el equipo, una contradicción en cualquier caso. Que duda cabe de que la época de vender humo dentro de un powerpoint maravilloso ya pasó…

Por eso ha habido un auge más reciente de las startups «camello» o «indie», que son empresas centradas en obtener beneficios y que hacen un uso más controlado de sus recursos para soportar las duras condiciones del mercado.

Las nuevas empresas de IA están haciendo mucho más con mucho menos. Los costes de creación de una startup o de una empresa de software son intrínsecamente más bajos que en periodos anteriores. Cada vez más startups externalizan funciones clave, como las finanzas o los recursos humanos, hasta que crecen lo suficiente como para querer contratar más personal a tiempo completo.

Ya no estamos en un entorno de crecimiento a toda costa en el que el incremento de las ventas se premie por encima de todo. Con la subida de tipos, el mercado bursátil está castigando duramente a las empresas que siguen sin ser rentables.

En mi experiencia personal gestionando mi startup, elegí rentabilidad desde el principio, fue una decisión sencilla y natural, no por mi experiencia montando startups, era la primera vez, si no por mi experiencia en gestionar mis finanzas personales, y mi manera de afrontar deuda.

La intención no era la de renunciar al crecimiento, pero tampoco obsesionarme con ello, mi mantra estaba grabado a fuego, no tenía absolutamente nada entre mis manos «si no ingresaba más de lo que gastaba», ya fuera una startup tecnológica, un restaurante, o una peluquería, por ser una startup de base tecnológica, no debes perder esta referencia, que aplica a cualquier tipo de negocio, no somos tan especiales en el fondo, somos negocios que deben ser rentables.

Mi obsesión fue la de ser rentable desde el primer año, a costa de mi salario, y afortunadamente todo cambio en años posteriores, se puede ser rentable y no renunciar al crecimiento, pero es una cuestión de tiempo, templanza y paciencia, no hay atajos. Es crear un camino estable y seguro dentro de un entorno de alto riesgo, esperando el momento en que todos los astros se alinean para poder crecer siendo rentable.

Si tienes que gastarte 800.000 millones para validar un modelo de negocio, esperando a ser rentable a partir del décimo año, no tienes absolutamente nada. Esta es la lección que podemos aprender tras 30 años de capital riesgo en tecnología, si no, no habremos aprendido nada.

En conclusión, si tienes una startup en un mercado muy grande, con unas posibilidades muy altas de poder llegar a la IPO (initial public offering) para salir a bolsa, o tienes un startup como Figma y tienes una probabilidad muy alta de que te compre Adobe por un dineral, entonces escoge el camino del capital riesgo.

Si no estás en esta liga, a la que llegan muy, muy pocos, será el 0,01% de todo el ecosistema de startups, no te compliques la vida, no te diluyas, y escoge el camino del camello.